由於降息趨勢明確、基本面向好,新興主權債市場信心強勁,在區域多元配置趨勢下,資金持續回流,連續14週的資金淨流入,是2021年以來最強的淨流入態勢,顯示市場資金已開始為了寬鬆貨幣政策提前布局。

在美國宣布關稅解放日後,債券市場築底回溫,其中新興債市在基本面持續轉佳且具備降息題材等優勢支持下,已迎來投資人連續14週淨流入的亮眼成績。統計顯示,過去20年以來若在美元貶值時期投資新興美元主權債,在利差收窄的助益下,無論3個月、6個月或是1年,均可獲得正報酬,新興債市投資前景看俏。

根據統計,截至7月24日,單週淨流入新興債市的資金為57億美元,為連續14週淨流入(資料來源:EPFR, BofA Global Research;數據期間:截至2025/7/24)。野村投信投資策略部副總張繼文表示,由於降息趨勢明確、基本面向好,新興主權債市場信心強勁,在區域多元配置趨勢下,資金持續回流,連續14週的資金淨流入,是2021年以來最強的淨流入態勢,顯示市場資金已開始為了寬鬆貨幣政策提前布局。不僅降息趨勢有利新興債,新興國家財政體質持續改善,部分國家債券信評調升,經濟展望預期優於成熟國家等,都是新興債市吸引人的利多因素。

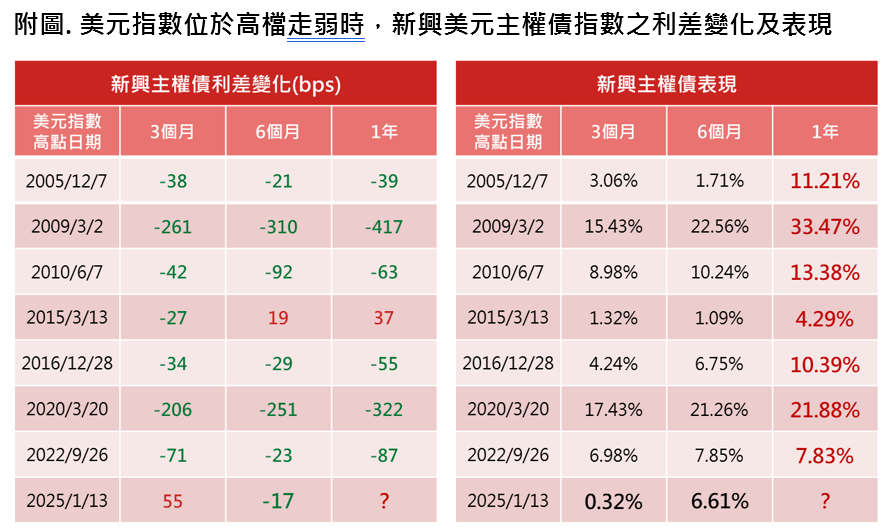

此外,美元走弱亦有利於新興債市表現。根據統計,自2005年以來至2024年底美元指數共出現7次明顯自高點回落的走勢,若投資人在美元位於高點時布局新興美元主權債,往後3個月、6個月、1年,新興債利差收窄機會高,且以持有1年的表現而言,除了2015年與2022年新興美元主權債指數漲幅未達一成外,其餘5次指數漲幅在10%~33%之間,表現相當出色。

資料來源:Bloomberg,各波段高點分別為2005/12/7、2009/3/2、2010/6/7、2015/3/13、2016/12/28、2020/3/20、2022/9/26、2025/1/13,並計算債券往後3個月、6個月、一年表現及利差變化。以上採摩根大通新興市場強勢貨幣主權債,投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

張繼文指出,美元指數與市場風險情緒變化及貨幣政策息息相關,對於美國財政與貨幣政策浮現一連串擔憂後,投資人開始思考資金分散布局以平衡風險,隨資金撤出美國,美元指數在今年1月見高後迅速回落。美元走弱將使新興國家償債能力轉佳,隨著基本面改善,有助於新興債利差收窄,因此美元貶值對新興債而言實屬一大利多。即使今年一度受到美國對等關稅造成的恐慌情緒影響,新興債亦隨其他債種出現利差擴大、價格下跌的走勢,不過,新興債利差擴大幅度較美國債券(包括投資級債與非投資級債)輕微,新興債下跌因素主要來自於美債利率彈升而非利差擴大,顯示投資人惜售,對新興債信心仍然相較美債強;因此從目前資金流向來看,正是布局新興市場美元債的大好時機。