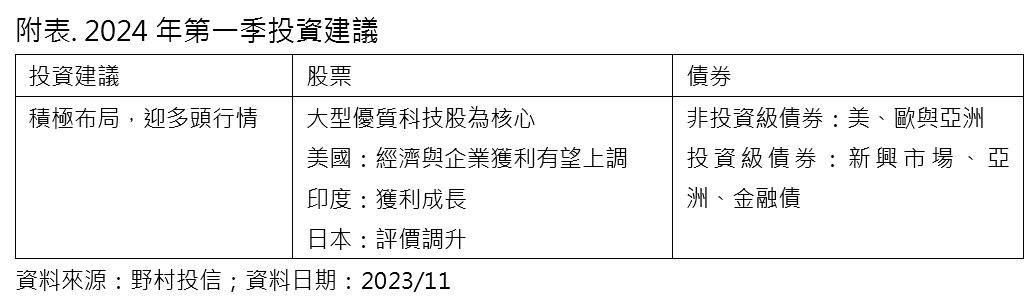

展望2024年,野村投信認為,現階段各項因素均有利2024年金融市場,股債市可望同步齊揚,展開多頭行情。建議此時應積極布局,股市方面看好美國與新興亞洲;債市部分則加碼投資等級債、非投資等級債與新興美元主權債。

美國通膨數據降溫,投資人樂觀預期聯準會將不再升息、2024年展開降息趨勢,近期美國公債殖利率自高檔回落,股債資產反彈。展望2024年,野村投信認為,現階段各項因素均有利2024年金融市場,股債市可望同步齊揚,展開多頭行情。建議此時應積極布局,股市方面看好美國與新興亞洲;債市部分則加碼投資等級債、非投資等級債與新興美元主權債。

野村投信投資長周文森(Vincent Bourdarie)表示,2024年在利多匯聚下,將是股債市的多頭年。首先,聯準會的升息循環結束、利率觸頂,影響市場情緒的因素消失。此外,美國的經濟雖然趨緩,但仍保持韌性,目前市場預期2024年美國GDP為成長1%,表現並不強,但也因此有向上調整的空間,反而是好事。而由AI所引領的科技革新,不僅是長期的投資趨勢,也能進一步提升生產效率。至於經濟疲軟的中國,政策面仍須進一步寬鬆,才能有效提振景氣。最後則是包括美國在內的多個國家將在2024年舉行選舉,有望降低地緣政治衝突風險。

不過,整體環境雖偏向樂觀,仍有隱藏的風險可能造成市場波動。周文森指出,美國通膨雖降溫卻仍具有黏性,服務業通膨仍在高檔,勞動市場出現降溫,惟調整速度緩慢,加上結構性因素如綠色通膨(Greenflation)以及製造業回流的成本(Reshoring costs),也造成通膨具有黏性。因此,通膨降溫可能會比預期花更久的時間,這可能使美國高利率環境持續的時間比預期更長。此外,美國經濟雖然具有韌性,但美國消費者在疫情期間累積的超額儲蓄已經花完,後續的消費力道須持續觀察。

在資產配置方面,周文森認為目前美股在各投資組合中的佔比相對偏低,雖然價值面不算便宜,但未來在經濟成長與企業獲利可望上修的帶動下仍有上漲機會。另一個值得關注的是經濟成長前景佳且價值面合理的亞股,包括外資持續加碼的印度與日本,中國股市未來如見到政策面持續寬鬆,將有助於刺激需求,屆時會有逢低進場的機會。債市則看好信用債券前景,投資級債券的高殖利率具有吸金優勢,非投資級債券則因美國經濟保持韌性,違約率保持在相對低檔,吸引力同樣看好。

野村投信海外投資部主管呂丹嵐表示,預期2024年美股為震盪向上態勢,上半年經濟持續放緩,著重獲利能力佳的股票,下半年可望受惠降息題材而上演評價調升行情;2023年主導美股漲勢的Top 7大型科技股,預估將貢獻2024年標普500 的EPS成長6.4個百分點,是不可或缺的核心資產。另一個適合列為核心資產的是印度股市,印度經濟成長動能強勁,政府持續資本支出帶動經濟,企業獲利成長前景良好。衛星配置為布局循環類股以掌握波段操作機會,評價調升的日本股市亦可加以留意。

債市亦浮現近年來極佳的進場時點。野村投信固定收益部主管謝芝朕表示,美國通膨降溫,預計再升息機率極低,雖然短時間內貨幣政策不會立即轉向,但長天期公債殖利率高峰已過。根據2004~2006年以及2017~2018年聯準會兩度升息期間的統計,在最後一次升息後的12個月,所有投資級債券平均漲幅為12.8%,所有非投資級債券平均漲幅則是18.3%(資料來源:Bloomberg;野村投信整理,2023/06);加上以目前債券殖利率位於高檔來說,即使未來公債殖利率上揚100個基點,絕大多數債市仍可提供正向回報,因此,目前是佈局債券的絕佳機會。由於全球景氣穩健增長,違約率將維持在相對低檔,看好非投資級債券,投資級債券則中性偏多看待。