臺灣趨勢動能高股息指數,透過「動能」與「股利」雙指標最大化總報酬潛力,除了解決股利價差分開追的操作面難題,從本質上深入發掘具有向上趨勢動能、同時又具備能夠持續穩健配發股息的優質基本面公司,不只為投資人追求高息,同時也兼顧未來資本利得的成長性。

台灣投資人對於存股的需求熱度不減,因此讓高股息ETF越來越受投資人青睞,投資人求息若渴,其中在高股息ETF市場中更是百家爭鳴,然而不少眼尖的投資人發現,不少訴求高股息ETF的成分股大同小異、重疊性不低。這其實是因為,無論是所謂的第一代訴求「純高息」、第二代聚焦「永續/龍頭企業」高息,乃至於第三代加入成長因子、強調旺季追股息、淡季追成長的「成長」高息,其投資篩選流程大多從「當前股利率」出發,因此即使後續透過企業獲利等因子來調整權重或分數,因為一開始的選股出發點早已定位僵固,因此造成各種指數成分股差異性不大。

如何能真正投資在獨門的高息股?即將於4月22日募集、預計5月9日掛牌的00944「野村臺灣趨勢動能高股息ETF」(本基金之配息來源可能為收益平準金)即從不一樣的角度出發,亦即該ETF追蹤指數「臺灣趨勢動能高股息指數」,同時透過「動能指標」與「股利指標」雙重聚焦,聚焦強勢股價動能、同時又具備基本面強勢的高息股,與市場熱門高息股低重疊、風險分散、波動更低,歷史回測「臺灣趨勢動能高息指數」指數平均殖利率達7%~8%,適合存股族、退休族入手,更是投資人長期穩健布局的最佳選擇,00944採月配息制,首次配息預計在今年7月除息,8月初領息,此外,從存股的角度來看,00944具有平準金機制,讓ETF配息不會因為規模增加,股東人數增加而被稀釋,有助於配息的穩定性。

野村投信策略暨行銷處資深副總經理黃宏治表示,強勢高息股在學術上早有論文驗證,即2013年來自The Journal of Finance的「Value and Momentum Everywhere 」學術文章中提到,價值投資 (如低估值/高息股) 與動能投資(如強勢股)是最佳拍檔,二者結合如虎添翼,有助提高投資報酬,有效降低波動風險。在強勢股方面,股價走勢往往領先公司基本面,因此股價具備動能的強勢股 (例如其最新股價相較過去52週還原收盤價高點差距百分比,愈接近高點其動能指標愈高),背後可能隱含尚未公布於市場的投資利多訊息,這些企業入選成分股後未來股價續強機率仍高,這也是為什麼動能投資因子(Momentum Factor)是不少避險基金愛用的投資因子,例如橋水(BridgeWater)、索羅斯的量子基金等等,早已在投資流程當中納入動能指標。在高息股方面,黃宏治進一步分析,臺灣趨勢動能高股息指數不只看當前「確定股利率」,也會透過預估每股盈餘(FactSet預估未來該公司EPS)乘上近三年平均股利發放率,以預估接下來的預估股利水準;也就是說,5月成分股定審時本ETF找尋股東會已公布確定股息的「股利資優生」,而在11月成分股定審時則提前發掘未來具潛力的「股利潛力股」,透過獨特篩選指標,嚴選獨門好股票,與市面上熱門高息股ETF持股重覆度低,足見「動能」搭配「高息」擁有股價強勢的趨勢動能,同時具備高息股抗震的雙重優勢,如同陰陽太極合璧,能巧妙結合並發揮最大投資效益。

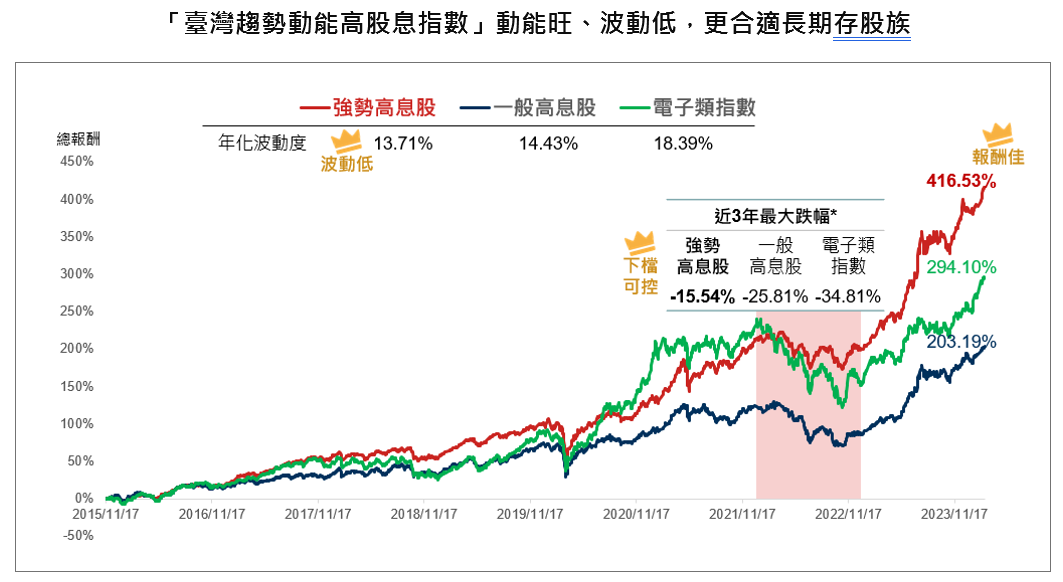

資料來源:Bloomberg;資料日期:2015/11/17-2024/2/29,分別採臺灣高股息指數、臺灣加權電子類指數與臺灣趨勢動能高股息指數。*近3年期間為2021/2/28-2024/2/29。

00944「野村臺灣趨勢動能高股息ETF」(本基金之配息來源可能為收益平準金)基金經理人林怡君表示,訴求發掘「強勢高息股」的臺灣趨勢動能高股息指數於2015/11/17-2024/2/29實際回測期間的長期總報酬高達416.53%,約當年化報酬率21.9%,明顯優於同期間臺灣加權指數的14.48%、臺灣高股息指數的14.32%,但強勢高息股的長期年化波動度卻僅有13.7%,反而低於臺灣加權指數的15.33%與臺灣高股息指數的14.42%,波動性反而下降。有別於市場普遍唯高息是圖、乃至於把高息與成長分開追的模式;臺灣趨勢動能高股息指數則從不一樣的角度出發,透過「動能」與「股利」雙指標最大化總報酬潛力,除了解決股利價差分開追的操作面難題,從本質上深入發掘具有向上趨勢動能、同時又具備能夠持續穩健配發股息的優質基本面公司,不只為投資人追求高息,同時也兼顧未來資本利得的成長性。