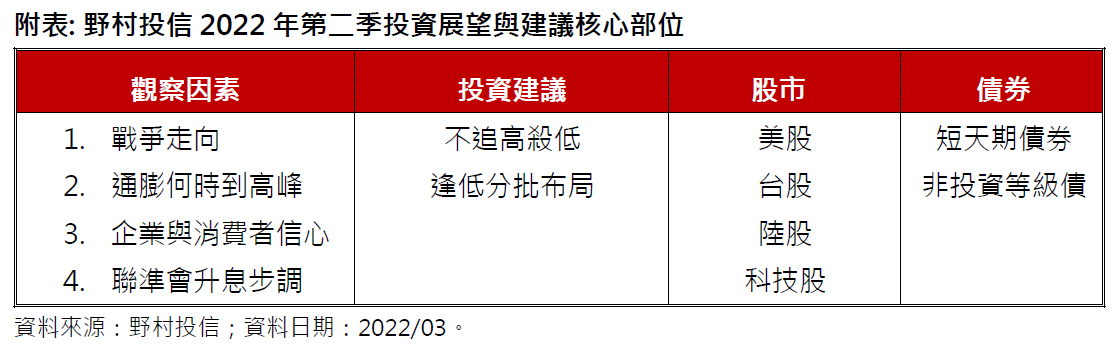

第二季全球股債市仍是以震盪整理為主,建議秉持不追高、逢低買進的原則,審慎應對高波動格局;股市方面首選美股、陸股及台股,產業持續看好科技股,債市相對看好非投資等級債。

今年以來全球金融市場先後在聯準會更趨強硬的鷹派立場以及俄烏戰爭影響下,出現大幅回檔走勢,不過近期亦自底部反彈。面對不確定因素仍多的第二季,投資人該如何因應?野村投信表示,由於通膨走向、戰事進展等變數仍多,第二季全球股債市仍是以震盪整理為主,建議秉持不追高、逢低買進的原則,審慎應對高波動格局;股市方面首選美股、陸股及台股,產業持續看好科技股,債市相對看好非投資等級債。

野村投信投資長周文森(Vincent Bourdarie)表示,俄烏戰爭持續延燒,但投資人期待俄烏談判能達成共識,加上股市最深也有近兩成跌幅,吸引部分資金回流,風險性資產自3月中旬出現反彈,也讓投資人緊繃的情緒暫時獲得紓解,但市場雜音並未消失,短期內恐將縈繞不去,並且持續在第二季影響投資信心,造成市場波動。

周文森指出,第二季仍有四項主要的不確定因素,首先是俄烏戰爭,雖然俄烏會談持續進行中,但短期內要達成共識、結束戰爭並不容易。其次是通膨,由於俄羅斯及烏克蘭均為全球重要原物料與農產品生產國,俄烏戰爭已造成相關商品價格飆漲,將推升製造成本以及食品價格,對已經居高不下的通膨形成壓力,通膨可否在第二季後降溫仍待觀察。第三項則是需要留意企業與消費者信心是否會因為高通膨而下滑,目前美國消費者信心指數已經走跌,這是對於未來經濟成長的警訊。最後,仍需觀察聯準會後續的升息與緊縮政策,聯準會對抗通膨的決心明確,目前市場多數認為聯準會將一次升息一碼,但主席鮑爾在3月21日表示,若有必要,升息可能超過一碼。

展望第二季,在市場仍較為波動的情況下,投資策略也要嚴守不追高殺低的原則,並在回檔時適度布局。由於長期經濟仍持續成長,股市仍是良好的投資標的,惟因不確定因素較多,屆時可能會出現景氣趨緩、企業獲利成長減緩的擔憂,股市的評價面可能出現下降的情形。建議可從三個面向加以投資,首先是選擇成長潛力佳的市場如美股、台股,產業面則是科技股,不過因市場波動度升高,建議趁回檔時進場;第二則是選擇央行貨幣政策相對寬鬆的區域作為戰術性配置,例如歐元區與日本;最後,相對跌深的市場例如中國股市與部分新興市場,也是可適度布局的標的。

至於債市,受到高通膨與聯準會緊縮貨幣政策的影響,第二季仍有不小的挑戰。周文森指出,債市的投資策略跟股市一樣,需要採取不追高、逢低介入的方式,看好短天期債券以及美國、全球的非投資等級債,非投資等級債的違約率仍在低檔,加上近期回檔修正後,利差擴大,殖利率也上揚,投資吸引力提高。