目前仍是股優於債,因此仍建議將股票部位維持在50%(較中性部位多出10%)、債券比重維持在30%(較中性部位低配10%)、多重資產則持平在20%(中性水準);不過我們認為9月份的股市仍將延續先前的趨勢–波動放大、類股輪動,甚至有較大拉回整理空間。

■資產配置方面,隨著Delta疫情在過去一季於亞洲及美國等地展開逆襲之後,疫情的負面衝擊逐漸變得可控,投資人也不再那麼感到憂心,畢竟除了少數國家之外,Delta疫情已沒有造成像去年那樣全球各國大規模的封城,對經濟的影響也就在可控範圍之內。另外,8月底的傑克森洞央行年會,Fed主席鮑爾再度重申,聯準會相信通膨僅是短期升溫,而且就算年底前Fed開始啟動縮表,跟升息這樣的緊縮貨幣政策也不必然劃上等號。上述說法被視為利多,投資氣氛轉為樂觀下,風險性資產一度亦大漲回應。我們認為,就資產配置角度而言,目前仍是股優於債,因此仍建議將股票部位維持在50%(較中性部位多出10%)、債券比重維持在30%(較中性部位低配10%)、多重資產則持平在20%(中性水準);不過我們認為9月份的股市仍將延續先前的趨勢–波動放大、類股輪動,甚至有較大拉回整理空間。因此,產業配置及選股能力仍將成為今年整體報酬率勝出的關鍵。

■股市布局方面,由於進入Q4之後Fed仍有極高機率宣布縮減購債,加上景氣復甦趨勢不變,我們認為美國長天期債券殖利率仍會緩步上揚,因此看好價值型類股–尤其是金融股及高股息股票可望受惠於此趨勢。另外,拜登1兆美元基建法案可望於9月底通過眾議院審查,因此基礎建設、環境保護相關投資主題在Q4一眾投資主題中,相關產業的能見度最高。至於區域市場部分,我們建議股市漲幅基期較低的歐股,可以取代美股成為主要推薦標的。另外台股及印度股市可望受惠於外資離開中國股市而在亞洲市場重新布局的投資契機。

■債券布局部分,仍然維持看好歐美成熟市場景氣復甦動能的觀點不變,因此8月份雖然Delta疫情再起,導致信用債券利差一度擴大,但我們仍建議逢回就是投資人加碼的好時機。其中我們最看好歐美高收益債市,尤其是美國高收益債券違約率持續下降,而且今年前八月被調升信評的債券總金額已創下2000年有統計以來的新高,代表”明日之星”(rising stars)將是推升高收益債市報酬升級的重要貢獻來源。另外,新興市場主權債仍有較大幅度利差收斂空間,因此就價值面而言仍享有投資優勢,特別是油礦等原物料價格今年以來水漲船高,我們持續看好可望受惠於原物料出口增溫的邊境市場國家債券。最後,投資人不妨可以加入可利用衍生性金融工具靈活調整債券存續期間、又可以參與信用債券上漲動能的多元複合債券基金,無論未來利率市場環境多空如何變化,此類債券基金皆可繳出穩健報酬率,適合作為核心債券配置。

■多重資產部分,因應上述成熟市場優於新興市場的觀點,我們建議在境外基金部分以投資全球成熟市場為主的股債平衡基金作為布局首選。境內基金部分則可以選擇佈局美股、高收債、投資級債等標的之多重資產基金作為主要配置標的。

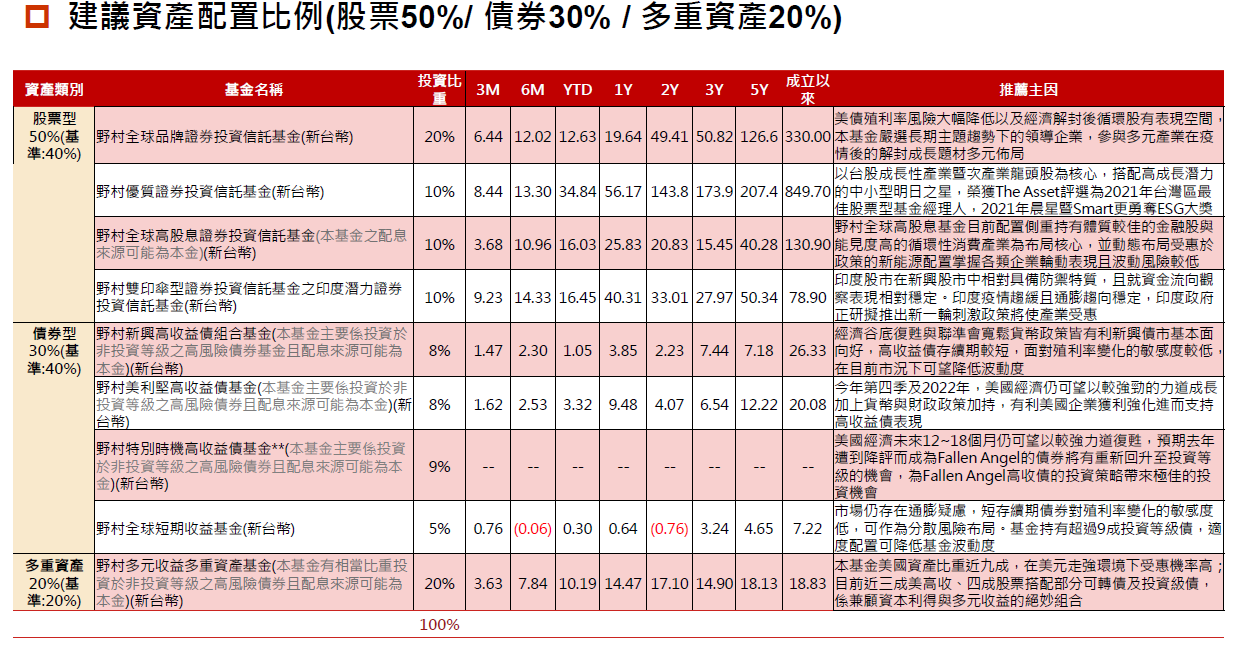

■2021年9月資產配置與境內基金建議

資料來源:Lipper,野村投信;資料日期:2021/8/31。*以上皆為台幣投資組合:()為負數。**該基金成立未滿六個月,依法規不得揭露報酬率。註:上述報酬率皆為各基金之累積級別。

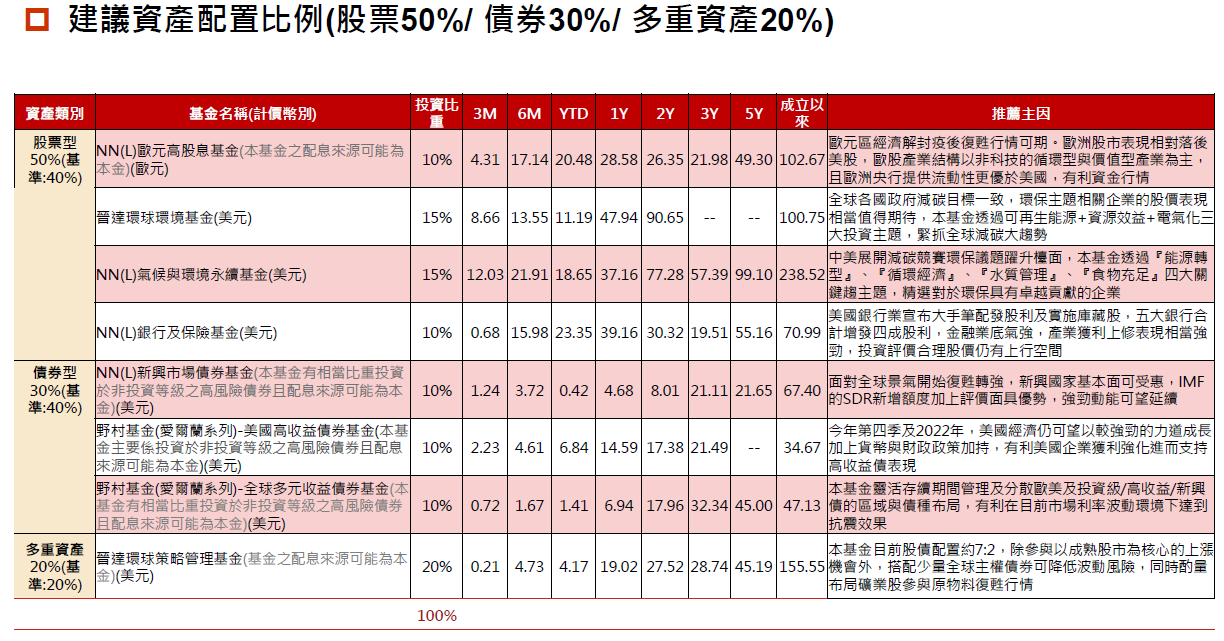

■2021年9月資產配置與境外基金建議

資料來源:Lipper,野村投信;資料日期:2021/8/31。*以上皆為外幣投資組合:()為負數。註:上述報酬率皆為各基金之累積級別。