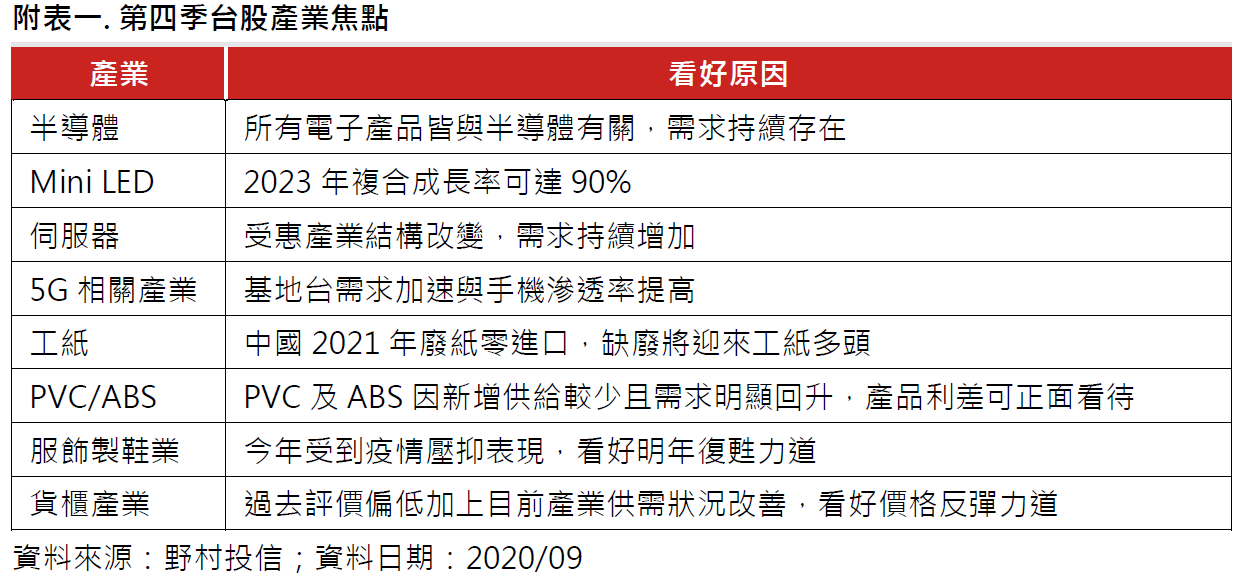

投資策略建議切勿追高,並維持逢回加碼的策略,長期成長趨勢看好的產業仍將是下一波多頭的領頭羊,電子股包括半導體、伺服器、5G相關等,傳產則可以留意工紙、服飾製鞋以及塑化等類股。

受惠全球寬鬆貨幣政策、台股基本面良好以及國內新冠疫情控制得宜,台灣加權指數7月底突破30年來高點12682點的關卡,指數創高後轉為區間整理走勢。展望第四季,野村投信表示,短期內在中美貿易及美國總統大選等雜音持續干擾下,大盤將以高檔區間震盪為主,類股呈現輪動態勢,待資金回流至主流電子類股後,可望帶領台股開啟新一波漲勢。投資策略建議切勿追高,並維持逢回加碼的策略,長期成長趨勢看好的產業仍將是下一波多頭的領頭羊,電子股包括半導體、伺服器、5G相關等,傳產則可以留意工紙、服飾製鞋以及塑化等類股。

野村投信國內股票投資部主管姚郁如表示,新冠疫情短期內對股市的影響已明顯削弱,全球央行寬鬆態度預估將維持一段時間,在資金充沛以及低利環境加持下,持續有利股票市場,而台股基本面良好加上產業結構具有競爭力,中長期表現值得期待。從經濟數據來看,各經濟指標大多都在第二季見底,全球製造業PMI的反彈速度更超越2008年金融海嘯時期。根據主計處的預估,台灣2020全年GDP成長率約為1.56%,2021年GDP成長率則可望提高至3.92%,其中,受到新冠疫情影響而帶來負貢獻的民間消費,明年可望轉正。此外,台商回流投資的趨勢不減,且回流的金額持續增加,預估部分資金將貢獻至民間消費。

從獲利來看,台股每股盈餘增長在6月份落底,在科技股的帶動下,目前已逐步上修翻正,2021年更可望達到雙位數成長;而股東權益報酬率(ROE)預估在2021年可達13.3%,並回到長期均值以上。評價方面,台股目前本益比約為19倍,位於偏高的水位,而本淨比則為1.9倍左右,已高於一個標準差,因此,雖然台股復甦成長的趨勢明確,不過由於指數位於相對高檔,建議投資人短期內不要追高,並採取逢回加碼的方式佈局。

產業面則持續看好具有長線成長趨勢的產業。首先是半導體,在新冠疫情剛爆發時,2020年全球半導體年成長率預估值由4.8%下調到-6.1%,但在今年第二季的Work From Home需求推升下,2020年半導體年成長率再度回到1.5%;半導體產業中可特別留意晶圓代工,在先進製程需求帶動下,2020年晶圓代工產業可望維持6%的成長,潛力十足。Mini LED是另一個亮點,雖然今年相關產品較少,但預估至2023年年複合成長率可達90%,並被廣泛使用在各裝置設備。而各界關注的5G題材,目前以中國的發展最為快速,預估2022年中國的基地台將達3百萬台,將可推動相關零件及模組需求如功率放大器(PA)、基站天線(AAU、BBU)散熱解決方案,及PCB相關材料等,台灣廠商將大幅受惠;5G手機於2021年的出貨量將較今年成長超過1倍,亦可望帶動前後鏡頭的需求。此外,受到EFH以及雲端需求增加,伺服器產業快速成長,而未來5G時代更將加速伺服器需求,因此看好相關產業。

傳產方面,工紙在中國將於2021年實施廢紙零進口後,價格將因廢紙成本上揚而走高,台灣工紙廠商的競爭力提升,獲利也可望成長,前景值得加以留意。塑化股也迎來轉機,PVC及ABS因短期新增供給較少,且需求明顯回升,正面看待未來產品利潤。至於受疫情影響的製鞋服飾產業,年均複合成長率也恢復正成長,尤其是機能運動服飾預估2023年潛在市場規模可達4651億美元。最後,貨櫃產業由於具有評價面優勢,加上供需狀況持續改善,看好未來價格反彈力道。